21/08/2018

A Petrobras, o setor petroquímico e a Braskem

Do Duplo Expresso - 20 de agosto de 2018

Por Paulo César Ribeiro Lima*, para o Duplo Expresso

Este artigo visa informar sobre fatos considerados relevantes ocorridos no setor petroquímico nacional, com destaque para a Petrobras e a Braskem.

A Petrobras Química S.A. – Petroquisa, a primeira subsidiária da Petrobras, nasceu em 1967 para articular o setor estatal e privado na implementação da indústria petroquímica brasileira. Para se ter uma ideia da importância deste momento, basta lembrar a presença dos produtos petroquímicos produzidos a partir de derivados do petróleo ou do gás natural no nosso cotidiano. É praticamente impossível existir uma atividade sem materiais como o plástico, o náilon e a borracha, produzidos a partir desses produtos. A Petroquisa marcou o início da história do setor petroquímico brasileiro.

O período estatal estendeu-se até o final da década de 80. Essa fase caracterizou-se pela construção e consolidação de três polos petroquímicos: Capuava (SP), Camaçari (BA) e Triunfo (RS). A estruturação industrial foi obtida a partir de um modelo tripartite, com atuação de três agentes: Estado, empresas nacionais e grupos internacionais.

Em 1971, a Petroquisa assumiu 52% das ações da Copene Petroquímica do Nordeste S.A. (Copene), sendo o restante dividido entre as empresas de segunda e terceira gerações. O modelo tripartite foi utilizado na estrutura societária dessas empresas.

Semelhante política ocorreu na implantação do Polo de Triunfo. Em 1975, o Estado do Rio Grande do Sul foi escolhido para sediar esse Polo, que teve como núcleo a Companhia Petroquímica do Sul S.A. (Copesul), formada com participação acionária da Petroquisa. Nesse empreendimento, também se utilizou o modelo tripartite.

A Petroquisa chegou a ser acionista de trinta e seis empresas, cujo conjunto respondia por mais de 70% da produção brasileira de petroquímicos até o início da década de 90. Com o Plano Nacional de Desestatização – PND, a Petroquisa reduziu sua participação a nove empresas, incluídas as três centrais petroquímicas: Copesul, Petroquímica União e Copene. De 1992 a 1996, promoveu-se forte desestatização do setor petroquímico, tendo sido privatizadas vinte e sete empresas.

Em 2001, teve início a negociação dos ativos do Polo de Camaçari em 2001. A partir dessa negociação, o Grupo Odebrecht adquiriu os ativos da Copene Petroquímica do Nordeste S.A. (Copene), o que possibilitou a integração com unidades produtoras de bens intermediários que já pertenciam ao Grupo. No ano seguinte, em 2002, foi criada a Braskem, que tinham como sócias minoritárias a Petrobras e a Petroquisa.

Em 17 de abril de 2006, a Petrobras e Petroquisa comunicaram que os seus respectivos Conselhos de Administração aprovaram as condições da operação de incorporação de ações da Petroquisa pela Petrobras. Nessa data, cerca de 1% do capital social da Petroquisa encontrava-se pulverizado nas mãos de acionistas minoritários, detendo a Petrobras os outros 99%.

Em 30 de novembro de 2007, forma informados os ativos petroquímicos a serem aportados pela Petrobras e Petroquisa na Braskem:

(i) 37,30% do capital votante e total da Copesul – Companhia Petroquímica do Sul (“Copesul”);

(ii) 40% do capital votante e total da Ipiranga Petroquímica S.A. (“IPQ”);

(iii) 40% do capital votante e total da Ipiranga Química S.A. (“IQ”);

(iv) Até 100% do capital votante e total da Petroquímica Triunfo S.A. (“Triunfo”).

(v) 40% do capital votante e total da Petroquímica Paulínia S.A. (“PPSA”).

Desde a sua formação, a Braskem passou por amplo processo de reorganização societária. Em 2007, foi aprovada a incorporação da Politeno Indústria e Comércio S.A. (Politeno). Nesse mesmo ano, a Ultrapar Participações S.A. (Ultrapar) por si, e na qualidade de comissária da Braskem e da Petrobras, adquiriu participação na Refinaria de Petróleo Ipiranga S.A. (RPI), na Distribuidora de Produtos de Petróleo Ipiranga S.A. (DPPI) e na Companhia Brasileira de Petróleo Ipiranga (CBPI), que pertenciam aos acionistas controladores do Grupo Ipiranga.

Nos termos do acordo entre a Ultrapar, Braskem e Petrobras, a Braskem passou a deter o controle dos ativos petroquímicos do Grupo Ipiranga, representados pela Ipiranga Química S.A. (Ipiranga Química), Ipiranga Petroquímica S.A. (IPQ) e pela participação desta na Copesul. Os ativos relacionados às operações de refino de petróleo, detidos pela RPI, passaram a ser compartilhados igualmente entre Petrobras, Ultrapar e Braskem. Como nova controladora desses ativos, a Braskem iniciou, em 2007, a consolidação integral da Ipiranga Química, IPQ e Copesul. Dando continuidade ao processo de compra do Grupo Ipiranga, ocorreu a aquisição das ações ordinárias pertencentes aos acionistas minoritários da RPI, DPPI e CBPI.

Em dezembro de 2007, a Ultrapar procedeu à incorporação das ações preferenciais pertencentes aos acionistas minoritários das empresas adquiridas, passando a deter a totalidade das ações da RPI, DPPI e CBPI. Em maio de 2008, foi aprovada a incorporação de ações de emissão da Grust Holdings S.A. (Grust), até então subsidiária integral da Petroquisa.

Após a incorporação de ações, a Braskem passou a ser detentora, direta e indiretamente, de 99,17% do capital votante da Copesul e de 100% do capital votante da IPQ, IQ e Petroquímica Paulínia, que era controlada em conjunto com Petroquisa.

Em setembro de 2008, foi aprovada, em Assembleias Gerais Extraordinárias, a incorporação da Copesul pela IPQ. Nesse mesmo mês, foram aprovadas, as incorporações pela Braskem da IPQ e Petroquímica Paulínia.

Em julho de 2008, o Conselho Administrativo de Defesa Econômica (CADE) aprovou a operação de aquisição dos ativos petroquímicos do Grupo Ipiranga pela Braskem e Petrobras. A única recomendação feita pelo CADE foi de ajustar a cláusula de não concorrência pelos vendedores, que ficou limitada aos mercados onde atuavam.

Na mesma decisão, o CADE aprovou, também, o acordo de investimentos pelo qual a Petrobras incorporou ações na Braskem por meio de suas participações minoritárias na Copesul, IPQ, Ipiranga Química e Petroquímica Paulínia. Com a decisão do CADE, deixaram de existir quaisquer restrições à gestão e incorporação dos ativos envolvidos na aquisição.

Em 2007, a Petrobras adquiriu o capital social da Suzano Petroquímica S.A. e, em conjunto com a Unipar, concebeu uma nova petroquímica, denominada Quattor. Em 2008, a Petrobras, a Unipar, a Suzano Petroquímica e a Petroquímica União comunicaram a continuação ao processo de formação da Quattor Participações. A Unipar detinha o controle da Quattor, cabendo à Petrobras e Petroquisa, na qualidade de acionistas minoritárias relevantes, os direitos previstos no Acordo de Acionistas.

Em 22 de Janeiro de 2010, a Braskem anunciou a conclusão das negociações para a aquisição da Quattor, por meio de um Acordo de Investimento celebrado hoje entre Odebrecht, Petrobras, Braskem e Unipar. O Acordo permitiu à Petrobras consolidar seus principais ativos petroquímicos na Braskem, que se manteve como empresa privada de capital aberto e ampliou sua capacidade de competir globalmente.

Em janeiro de 2012, foi aprovada a total incorporação, pela Petrobras, da Petroquisa, com a transferência de todo o patrimônio líquido da subsidiária para a controladora, sem aumento de seu capital social.

Segundo a Petrobras, essa operação visou à reorganização do portfólio de investimentos no setor petroquímico, de forma a minimizar custos, simplificar a estrutura societária, favorecer a integração entre as atividades no setor e tornar mais objetiva a governança dos investimentos em sociedades no referido setor.

Em 2013, por meio de Fato Relevante de 16 de agosto, a Petrobras, em cumprimento ao disposto na Instrução CVM nº 358/2002, informou que seu Conselho de Administração tinha aprovado a alienação de 100% das ações de emissão da Petroquímica Innova S.A. (Innova) para a Videolar S.A. e seu acionista majoritário, pelo valor de R$ 870 milhões (US$ 372 milhões), com a assunção, pelos compradores, de aproximadamente R$ 23 milhões em dívidas.

No Plano de Desinvestimentos da Petrobras para o período de 2015-2016 foi prevista a venda da PetroquímicaSuape/Citepe.

Em 28 de julho de 2016, a Petrobrás informou que sua Diretoria Executiva aprovou, a condução de negociações com a empresa Alpek, em caráter de exclusividade por 60 dias, podendo ser estendido por mais 30 dias, para a alienação de sua participação na Companhia Petroquímica de Pernambuco (PetroquímicaSuape) e na Companhia Integrada Têxtil de Pernambuco (Citepe). A Alpek é uma empresa mexicana, de capital aberto, que atua no setor petroquímico e que ocupa uma posição de liderança na produção de poliéster (PTA, PET e filamentos) no mundo.

Em 16 de setembro de 2016, a Petrobras apresentou seu Plano de Negócios e Gestão – PNG 2017-2021 que previa “otimizar” o portfólio de negócios, saindo integralmente das atividades de produção de biocombustíveis, distribuição de gás liquefeito de petróleo (GLP), produção de fertilizantes e das participações em petroquímica.

Em 18 de julho de 2017, a Petrobras informou que iniciou tratativas com a Odebrecht S.A. para promover a revisão dos termos e condições do Acordo de Acionistas da Braskem S.A., celebrado em 8 de fevereiro de 2010. A Odebrecht é detentora de 50,1% de seu capital votante e a Petrobras detentora de 47%.

Segundo a estatal, essa revisão busca aprimorar a governança corporativa da Braskem e o relacionamento societário entre as partes, visando à criação de valor para todos os acionistas da Braskem.

Em 30 de abril de 2018, a Petrobras informou que finalizou a operação de venda de 100% das ações detidas na Companhia Petroquímica de Pernambuco (“PetroquímicaSuape”) e na Companhia Integrada Têxtil de Pernambuco (“Citepe”) para o Grupo Petrotemex S.A. de C.V. e a Dak Americas Exterior, S.L, subsidiárias da Alpek , S.A.B. de C.V. (“Alpek”). A operação foi concluída com o recebimento pela Petrobras, nesta data, de R$ 1,523 bilhão (US$ 435 milhões), após ajustes previstos no contrato de compra e venda e cumprimento de todas as condições precedentes, incluindo a reestruturação das dívidas de longo prazo das duas companhias e aprovação da operação pelo CADE. A transação fez parte do Programa de Parcerias e Desinvestimentos da Petrobras, estando alinhada ao Plano de Negócios e Gestão 2018-2022, que prevê a otimização do portfólio da companhia, com a saída integral das participações em petroquímica.

Com essa operação, a fatia da Petrobras na Braskem — companhia que controla parte da cadeia da produção de plástico e resinas — passou a ser o alvo de interesse de empresas e fundos de investimentos. Segundo relatório do banco BTG Pactual, a participação de 47% da petroleira na Braskem tem um valor da ordem de US$ 2,5 bilhões.

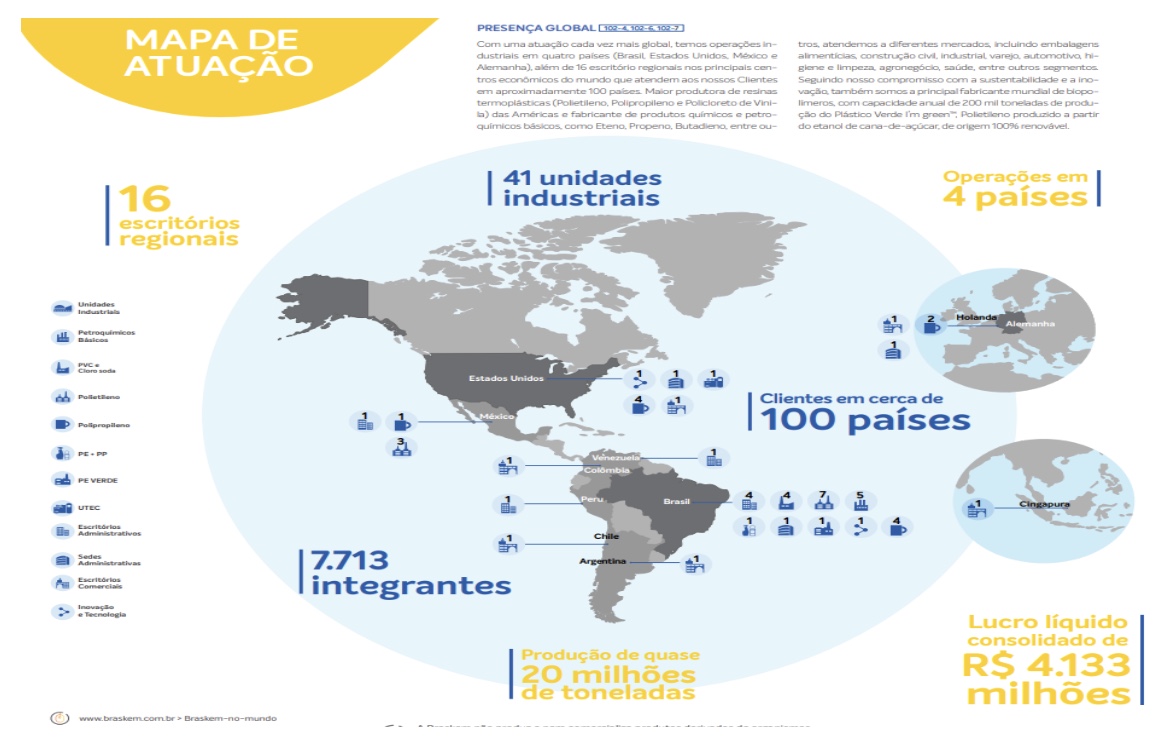

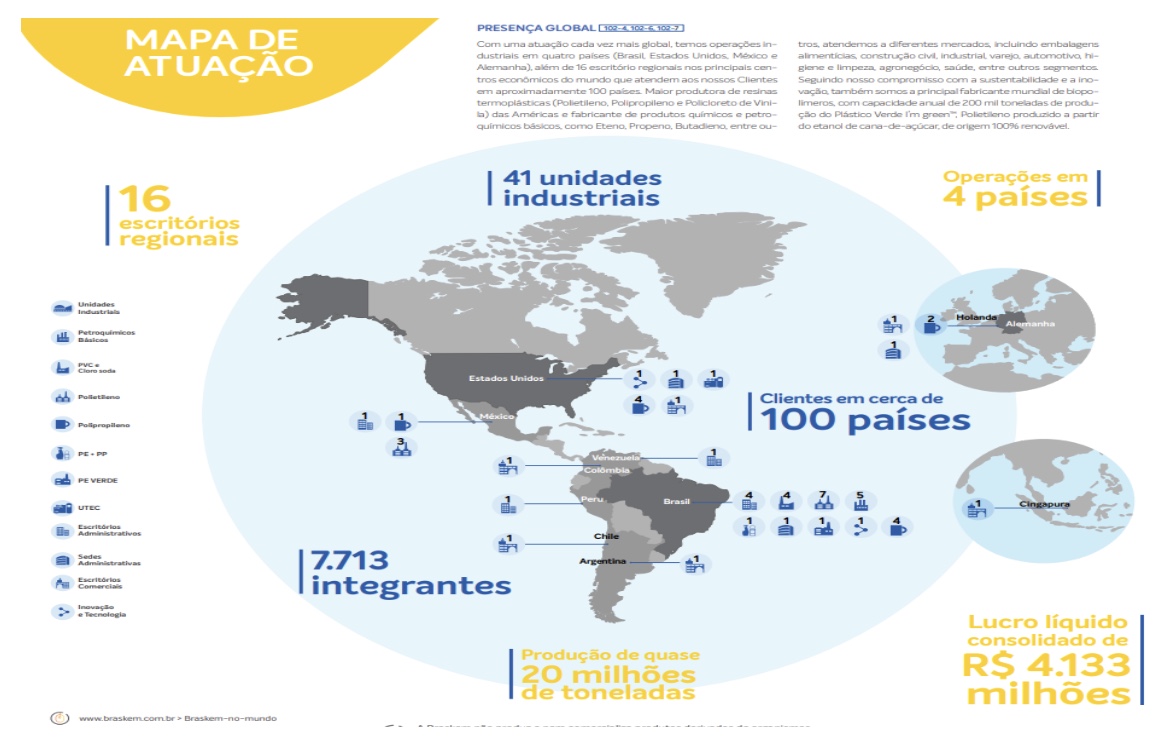

A Braskem controla 100% dos produtos de primeira geração e 70% da segunda geração. Na primeira geração, as chamadas centrais de matérias-primas petroquímicas efetuam o processamento da nafta ou do gás natural de maneira a obter produtos petroquímicos básicos, como o eteno e o propeno. A Figura 1 mostra os produtos e insumos de cada geração.

Figura 1 – Produtos e insumos de cada geração.

Os produtores de segunda geração efetuam o processamento dos insumos petroquímicos adquiridos junto aos produtores de primeira geração para obtenção de insumos petroquímicos intermediários ou produtos finais.

Na segunda geração, os insumos intermediários passam por etapas adicionais de produção até serem transformados em produtos finais, como o poliestireno e a borracha de butadieno. Além desses produtos finais, são produzidos e fornecidos diretamente para os produtores de terceira geração os polietilenos, o polipropileno e os elastômeros.

Os produtores de terceira geração, denominados transformadores, compram os insumos petroquímicos dos produtores de segunda geração e os transformam em produtos finais como embalagens plásticas, utilidades domésticas, brinquedos, calçados, solados, sandálias, pneus e autopeças.

A saída da Petrobras do setor petroquímico pode fazer com que as compras das matérias-primas sejam feitas diretamente do exterior, com grande impacto na indústria nacional.

Também preocupante é a compra da Braskem pela LyondellBasell. Em 15 de junho de 2018, a Petrobras informou que recebeu correspondência da Odebrecht S.A., acionista controladora da Braskem S.A., na qual comunica que iniciou tratativas com a LyondellBasell, companhia aberta com sede em Roterdã, para uma potencial transação envolvendo a transferência da totalidade da participação detida pela Odebrecht no capital da Braskem.

A empresa Whirlpool, detentora das marcas Brastemp e Consul, enviou um ofício ao CADE abordando a possível transação entre LyondellBasell e a Odebrecht.¹ No documento, a Whirlpool requereu ao Cade “urgente atenção sobre tema”. O texto enfatiza que a Braskem é hoje a única produtora nacional de resina de polipropileno, insumo fundamental para a linha branca (refrigeradores, freezers, lavadoras, fogão, micro-ondas).

A LyondellBasell foi fundada em 2007, quando a holandesa Basell comprou a americana Lyondell Chemical, por US$ 12,7 bilhões. Dois anos depois, em meio a uma dívida de mais de US$ 20 bilhões, a nova empresa pediu proteção contra falência, da qual saiu um ano depois, quando abriu capital na Bolsa de Valores de Nova York. Entre seus investidores, estão os fundos BlackRock e Vanguard. Uma das principais acionistas é a Access Industries, gestora de investimentos do bilionário ucraniano Leonard Blavatnik, que comprou, em 2011, a gravadora Warner e tem participações em empresas de tecnologia e química, além de empreendimentos imobiliários.

Avaliada em US$ 42 bilhões, a holandesa fechou 2017 com uma receita de US$ 34 bilhões. E vem investindo para ampliar a capacidade em suas 55 unidades de produção, o que inclui onze joint ventures em países como México, Arábia Saudita, Austrália e China. Em um eventual acordo para combinar seus negócios com a Braskem, o acesso ao mercado sul-americano seria justamente um dos grandes benefícios para a LyondellBasell. Com forte atuação na América do Norte, Europa e Ásia, a empresa tem uma presença tímida na região, com apenas uma fábrica em Pindamonhangaba, no interior de São Paulo.

Nos termos da correspondência da Odebrecht recebida pela Petrobrás, as negociações encontram-se em estágio preliminar e, no âmbito das tratativas, a Odebrecht concordou em dar exclusividade à LyondellBasell, sendo que as partes celebraram um acordo de confidencialidade.

Caso a negociação seja finalizada com êxito, a Petrobrás informou que irá analisar os termos e condições da oferta da LyondellBasell, de forma a avaliar o exercício dos seus direitos previstos no Acordo de Acionistas da Braskem S.A.

Ainda sob os impactos da operação Lava-Jato, a Odebrecht estaria disposta a negociar o controle da petroquímica, seu ativo mais valioso, com a holandesa LyondellBasell.²

Pressionado pelas restrições de crédito e por uma dívida de mais de R$ 90 bilhões, o Grupo Odebrecht deu início a um plano de desinvestimentos há pouco mais de dois anos, com o objetivo de arrecadar R$ 12 bilhões. O conglomerado se desfez de operações como a Odebrecht Ambiental, comprada, em 2017, pelo fundo canadense Brookfield, por R$ 2,9 bilhões. Outros negócios foram colocados à venda e deixaram claro que o futuro da empresa passa pela redução considerável de seu tamanho.

Durante todo esse tempo, um ativo parecia estar fora desse plano: a participação de 38,3% na Braskem e de 50,1% em seu capital votante. A Braskem tornou-se o ativo mais valioso do Grupo, à medida que a Odebrecht Engenharia e Construção, que, até então ocupava esse posto, perdia relevância sob o impacto dos escândalos.

Em fato relevante, a Braskem destacou que foi informada sobre a negociação, o que incluiu a promessa de que, caso ela seja concretizada, serão garantidas as mesmas condições aos demais acionistas da empresa. A Petrobrás tem uma fatia de 36,1% na Braskem e 47% do seu capital votante.

Como o valor de mercado da Braskem é de cerca de R$ 44 bilhões, a participação do Grupo Odebrecht corresponde a R$ 15,9 bilhões. O Grupo, no entanto, estaria buscando um prêmio entre 25% e 40% e uma participação de 10% na nova operação.

Outra questão é o fato de a Odebrecht ter oferecido a participação na Braskem como garantia de empréstimos feitos junto aos bancos Bradesco, Itaú Unibanco, Santander, Banco do Brasil e Banco Nacional de Desenvolvimento Econômico e Social (BNDES), no valor de R$ 12 bilhões.

A partir das operações combinadas da Braskem e da LyondellBasell, a nova operação assumiria a ponta global na produção, por exemplo, de polipropileno. Atualmente, a estatal chinesa Sinopec lidera esse ranking, com uma capacidade anual de 6,1 milhões de toneladas. LyondellBasell e Braskem ocupam, respectivamente, a segunda e a terceira colocações, com 5,3 milhões e 4 milhões.

Na prática, contudo, a Braskem deixa de ser uma empresa nacional e global e passa a estar diluída dentro de uma multinacional. O Grupo Odebrecht sempre deixou claro que não aceitaria ser apenas um gestor de investimentos, mas, ao que tudo indica, essa parece ser a alternativa que restou à companhia.

A Petrobras, no entanto, avalia uma possível mudança de posição em relação ao seu Plano de Negócios e Gestão que previa a saída integral do setor petroquímico.

Em entrevista ao Estadão/Broadcast, o presidente da estatal, Ivan Monteiro, afirmou que a ideia é aproveitar o atual debate sobre o futuro da Braskem, da qual é sócia, para repensar o papel da petroleira no segmento como um todo. Segundo ele, o setor petroquímico “é importante na composição das grandes petroleiras”.

O Presidente da Petrobras disse que está aguardando o resultado das negociações entre o Grupo Odebrecht e o LyondellBasell. Foi feito um seminário interno, liderado pelo comitê de assessoramento ao Conselho de Administração. Ele disse que a estatal está aumentando o nível de conhecimento para saber qual vai ser o posicionamento. Não em relação à Braskem, mas em relação ao setor petroquímico.

Como a Petrobras vai ter de se posicionar em relação à Braskem, é bom que se posicione em relação ao segmento como um todo. É como se a Petrobrás pegasse um pedacinho do próximo plano, a ser divulgado no fim do ano, e discutisse agora.

Em suma, a Braskem tornou-se a grande empresa petroquímica nacional, com controle privado, em razão da decisão da Petrobras de não ter maioria do capital votante. Essa empresa chega a deter o monopólio em alguns produtos petroquímicos.

Com a possível venda da participação do Grupo Odebrecht na Braskem, corre-se o risco de essa empresa tão estratégica passar a ser controlada por uma empresa estrangeira. Essa desnacionalização do controle da Braskem pode ter graves consequências para o país.

.

.

.

1 Disponível em https://www.jornaldocomercio.com/_conteudo/economia/2018/07/639660-possivel-venda-da-braskem-gera-incertezas.html. Acesso em 20 de agosto de 2018.

2 Disponível em https://www.istoedinheiro.com.br/o-proximo-passo-da-braskem/.

Acesso em 20 de agosto de 2018.

*Paulo César Ribeiro Lima é PhD em Engenharia pela Universidade de Cranfield,

Ex-Consultor Legislativo do Senado Federal e Ex-Consultor Legislativo da Câmara dos Deputados. É comentarista do Duplo Expresso sobre Minas e Energia às terças-feiras.

.

Nenhum comentário :

Postar um comentário

Veja aqui o que não aparece no PIG - Partido da Imprensa Golpista